老虎证券的投行业务再下一城。

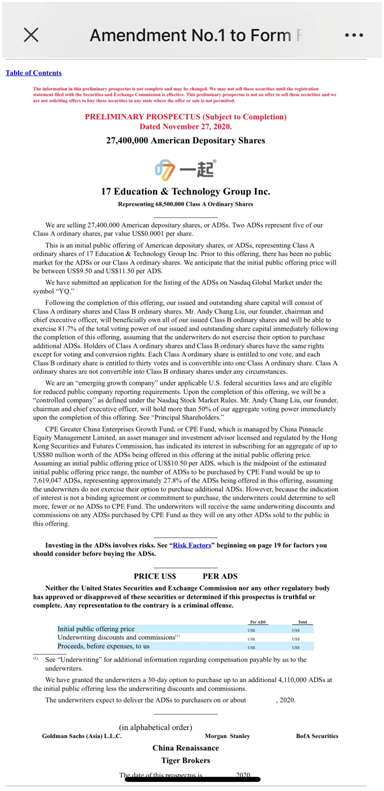

11月27日,一起教育科技向美国证券交易委员会(SEC)递交更新过的招股书,封面中老虎证券的名字赫然在列。这意味着,在以承销商的身份助力完美日记母公司逸仙电商赴美上市的一周后,老虎证券再次担任中概股美股IPO承销商。值得注意的是,老虎证券也是一起教育科技承销团中唯一互联网券商,公司在中概股市场上的覆盖实力凸显。

招股书显示,一起教育科技的课内教育产品在2020年上半年覆盖了中国约56%的小学、60%的初中和7%的高中。在2019年和2020年上半年,从付费课程注册人数和总收入来看,一起教育科技迅速成为中国K-12课后大班教育服务提供商的前五名。在2018年、2019年和截至2020年9月30日的9个月里,一起教育科技K-12在线辅导服务的净收入分别占净收入总额的30.2%、88.5%和93%。

再一次登上招股书封面让老虎证券今年的美股承销数量增加到14个,公司继2019年后继续蝉联承销最多中概股赴美上市的投行。

为什么是老虎投行吃到了这块蛋糕?时间倒推到3年前,老虎证券初入投行是为了提供给零售用户投资者更多参与美股IPO打新的机会。自搜狗后,老虎证券在2018年先后参与了爱奇艺、哔哩哔哩、拼多多等多家头部新经济公司赴美上市的IPO分销。进入2019年,老虎证券的投行业务开始变得厚重起来,其参与担任承销角色,助力网易有道、嘉楠科技等公司赴美上市。值得注意的是,在2019年,在约32家赴美上市的中国企业中,老虎证券已进入一大半这些公司的承销团里。

谈及增长迅猛的缘由,老虎证券投行有关负责人此前曾表示,一方面由于看到很多国际大行对于中概股的投入资源不足,贡献订单较少或订单都是价格敏感型订单,对发行人定价等方面或造成压力;另一方面,很多中国新经济公司和商业模式并不被华尔街深入理解,发行人和投资者之间或存在认知偏差。“中国新经济企业需要属于自己的投行。”老虎证券负责人指出。

作为以美港股经纪业务起家的老虎证券,其已在今年10月末突破百万开户客户大关,发展速度创美港股券商之最,庞大且优质的客户基础可为发行人提供坚实的零售订单及后市流动性。在机构投资者侧,随着投研等牌照的斩获,老虎证券已发布多份研究和评级报告,在美国机构圈中建立专业口碑,进一步巩固机构对公司的认可度。成效是明显的。此前不少中概美股项目中,都会有美国当地机构投资者主动问询下单。

订单外,更让老虎证券投行脱颖而出的是其站在发行人角度以全周期视角提供的定制化服务。提供增量价值是老虎证券迅速获得众多发行人青睐的原因。不拘泥于传统的投行业务,老虎证券主动拓展服务边界。比如推出小鹏汽车、理想汽车的试驾活动,让投资者通过亲身体验造车新势力的产品提高对公司的了解以及在二级市场认购的潜在兴趣。

“定制化服务是考虑到发行人最需要的是什么,因为上市只是一个开端,老虎作为企业的长期陪伴者,看到的是发行人的长期需求,而非只是上市环节的订单需求。”上述负责人说。

立足新经济、更懂新经济、服务新经济,随着担任越来越多企业美股IPO的承销商,老虎证券正在不断挖掘其服务深度和广度,业务已从原先只涉及分销推介环节扩展至前期试水会议、分析师会议、路演、定价等环节。业务愈发下沉也带给老虎投行更厚实的护城河,帮助其进一步稳固市场地位,并持续贡献营收增长点。三季报显示,以投行、ESOP等机构业务为主的其他收入达876万美元,同比增长近6倍,呈爆发式增长。

“这是一个良性循环。投行业务的不断发力让我们口碑愈来愈好,可以参与到更多上市项目中去,也因此可提供给我们零售客户更多优质的打新机会,在经纪业务侧可持续吸引更多客户。业务相互赋能、协同发展,这是老虎证券目前看到的发展趋势。”上述负责人表示。

特别提醒:本网内容转载自其他媒体,目的在于传递更多信息,并不代表本网赞同其观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,并请自行核实相关内容。本站不承担此类作品侵权行为的直接责任及连带责任。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。

一起教育科技赴美

一起教育科技赴美 最佳辩手陈铭力荐

最佳辩手陈铭力荐 消息称苹果加速测

消息称苹果加速测 凡尔赛文学三要素

凡尔赛文学三要素 2021虚拟与增强现

2021虚拟与增强现 凝心聚力,共赢绿色

凝心聚力,共赢绿色 国美九九会员抢购

国美九九会员抢购 辛选出资6198万

辛选出资6198万  不再为学习彷徨,流

不再为学习彷徨,流 辛有志回应燕窝事

辛有志回应燕窝事 辛巴为燕窝事件致

辛巴为燕窝事件致 智慧社区成大势,但

智慧社区成大势,但 “再下一子”,东营

“再下一子”,东营 OPPO A53 5G新机

OPPO A53 5G新机