一次普通的商务之旅,眼看着正在演变成一场“伤务”危机。然而,根据京东的最新回应,刘强东此次在美期间“没有受到任何指控”。

难道,这次“伤务”竟然是一起因工误伤?华尔街的空头们该不该感谢刘强东此次美国之旅送上的“神助攻”?

9月2日下午,一则关于“刘强东疑似涉嫌性侵被美国警方逮捕”的消息在网络上广泛流传。3日下午,京东再度回应称,刘强东已回到中国正常开展工作。

商务变“误伤”?

京东方面的这次回复,还一改之前“受到不实指控”的对外口径,转而称刘强东被警方带走调查不久后即被释放,“没有受到任何指控”。

然而,据美国明尼阿波里斯市亨内平郡警察局信息显示,当地时间8月31日晚间23:32分,因涉嫌“构成犯罪的性行为”,一位全名为“Liu,Qiang Dong”的男子在当地被捕,并于9月1日下午4:05被释放。

截图来源:Hennepin County治安官网

对此,京东官方发布微博予以否认称,“刘强东先生在美国商务活动期间,遭遇到了失实指控,经过当地警方调查,未发现有任何不当行为,他将按照原计划继续其行程。”

随后,多家媒体比对出生日期及相关资料确认,上述“Liu,Qiang Dong”即是京东创始人刘强东,并从亨内平郡警署处获得了刘强东被拘捕时的照片。

截图来源于网络

截至目前,美国警署最新回应称,刘强东没有被限制出入境,不知现在人在何处,将会继续调查此案。

有分析人士认为,刘强东此次访美有着更为商业化的考量。面对着节节下跌的股价与表现不佳的财务数据,国际市场是京东近期重点。

一位名叫“一灯师傅”的新浪微博用户透露,刘强东访美期间参加了明尼苏达大学卡尔森商学院的课程活动,走访了ECOLAB、3M和General Mills等世界500强企业,还在课堂上发表了演讲。

截图来源:新浪微博

8月29日,刘强东在美期间,彭博社发布文章称,京东将转向谷歌和其主要股东沃尔玛。在此之前的6月18日,谷歌也曾宣布将对京东投资5.5亿美元。

野马财经就刘强东涉嫌性侵事件,是否会影响京东的国际化之路询问了京东相关人员,截至发稿,未获回复。

股价下跌遭机构减持

其实,目前美股上市公司京东的股价看起来同样不太乐观。多名业内人士向野马财经表示,预计受此次涉嫌性侵事件影响,下一个交易日京东股价会面临较大压力。

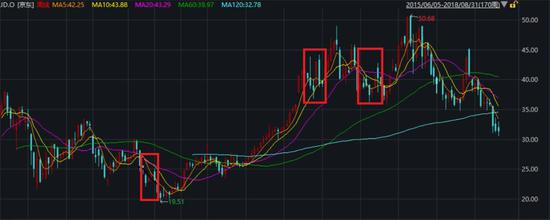

时光回溯到半年前,京东股价一度高达50.68美元/股,此后便不断下跌。虽在京东“6·18”购物节前后股价有所反弹,但仍然抵挡不住颓势。上周五,京东股价继续下挫,盘中低至30.52美元/股,创下了52周来的新低。

野马财经发现,在京东股价一路下跌的过程中,遭到多家机构减持。

高瓴资本是京东上市前的股东,从2016年起,该机构就连续多个季度抛售京东股票。同花顺数据显示,2017年6月18日,高瓴资本持有7889万股京东股票。通过一年多来不断地减持,到2018年8月16日,高瓴资本仅持有2121万股京东股票,并早已退出了主要股东之列。

作为曾经的京东第三大股东,老虎基金比高瓴资本更早消失在主要股东行列。自2015年三季度老虎基金减持了18%的所持京东股份后,便在随后的多个季度持续减持。尽管在2018年年初老虎基金小幅增持京东股票,但是同花顺数据显示2018年3月以前老虎基金和高瓴资本均在京东股价的相对高位时期抛售了部分所持股票。

除了高瓴资本、老虎基金等国内熟知的金融机构外,诸多华尔街投资机构也都有减持京东股票的行为。

来源:同花顺

富达投资(Fmr Llc)是美国最大的金融服务以及共同基金公司之一,也是苹果的股东和Google的投资人。同花顺数据显示,在2017年6月18日之前,富达投资曾增持了2310万股京东股票,持股数量达4227万股。可在2018年多个季度的持股调整后,到2018年8月16日,富达投资仅持有3268万股京东股票。

无独有偶,美国著名基金公司——道奇·考克斯(Dodge & Cox)也在2018年前两个季度不断抛售京东股票。直到2018年第三季度,京东股票在相对低位时,才进行了小幅增持,但持股数量相比一年以前下滑了30%以上。

另外,曾在网易、汽车之家、东风集团股份等多只股票建仓的Orbis Allan Gray Ltd,也在2018年不断减持,直至退出前十大机构持仓之列。

在此之前,京东发布的公告显示,掌门人刘强东在2017年也曾减持京东股票。

多次被唱空

除了减持外,2014年在美国上市的京东几乎年年都被机构唱空。

2015年“6·18”促销活动前夕,美国投资咨询机构J Capital曾率先发难,发布名为《京东已成批发商》的做空报告,对京东未来盈利能力存疑,并认为京东存在销售额刷单行为。该机构给出“卖出”评级,目标价定位为23.36美元/股,较当时股价折价逾30%。

对此,京东回应称该报告采用大量错误的计算方式和逻辑推导,得出与事实完全不符的结论,严重地误导了投资者和公众。然而,京东的股价表现却让其十分尴尬,走势一如做空机构的预测。1年后,京东的股价曾摸至19.51美元/股,下跌近50%。

或许是看到了前一份做空报告的神奇效果。新加坡毕盛资产管理公司(APS Asset Management,下称“APS”)也开始发布对京东看空的报告。资料显示,APS是一家创建于1995年的资产管理公司,投资方向主要是亚洲资产。

2016年5月,APS公司的一位高级分析师甩出了一份长达50多页的京东做空报告,并将京东未来1-2年目标价定为12美元/股。

等到第二年的“6·18”电商大战前夕,APS再次甩出了一篇做空报告,由其创始人兼首席投资官Wong Kok Hoi亲自操刀,开宗明义《这是一个郁金香故事吗?》。报告称,京东的估值高达600亿美元,市盈率超过410倍,就是一个泡沫故事。京东不可能成为中国的亚马逊。

2017年“双11”前夕,APS第三次发表看空京东的意见,认为京东无法在“双11”的价格战中与阿里巴巴相抗衡,以此判定京东缺乏增长的潜力。然而京东当年“双11”的表现却狠狠地“打脸”APS。

与此同时,令APS万分尴尬的还有京东一路上涨的股价。从APS第一次发表做空报告的24美元/股的股价算起,到2017年11月接近40美元/股,京东的股价在APS的3份做空报告中上涨了逾60%。

图为APS三次做空时间与京东股价走势关系(来源:Wind数据)

2018年初,京东股价跃至历史高位,而“屡遭打脸”的APS似乎迎来了胜利的曙光。

2018年京东6·18前夕,APS资产管理公司首席投资官Wong Kok Hoi在一场演讲中表示,“我看到的所有证据都表明,京东是一只遭到疯狂炒作的股票。”

尽管对此京东给予了及时的回应,但是公司股价却没有一如以往节节攀升,在6·18前后小幅冲高后便不断下跌,相比APS发布言论时,已经跌去了5美元。

京东的内忧

除了面临接二连三的外患,京东今年来也是内忧不断。最新一季财务报告显示,目前京东已实现连续9个季度盈利,不过就具体的营收状况而言,却不容乐观。

2018年第二季度财报显示,京东实现当期营业收入为1223亿元,同比增长31.2%;实现净利润为4.781亿元(非美国通用会计准则下),相比去年同期净利润9.765亿元,下滑51.04%。每ADS摊薄收益为人民币0.33元,同比下降50.7%。

此外,在美国通用会计准则下,2018年二季度京东净亏损为22.125亿元,相比去年同期净亏损2.87亿元,亏损大幅升高。

由此可见,京东营收方面虽然依旧增长平稳,但是净利润却下滑明显。那么究竟是什么原因导致利润下滑?

一方面,数据显示京东上半年研发与物流成本都在持续增加,尤其研发投入。财报显示,二季度公司技术研发投入为27.81亿元人民币,较去年同期的15.46亿元人民币增长达79.8%。

另一方面,物流成本的增加在吞噬着京东的利润。据悉在过去两个季度,京东成立了物流资产管理公司,作为继京东金融、京东物流之后的第三个独立业务。截至2018年上半年,京东在中国经营有521个仓库,总建筑面积为1160万平方米,其中约250万为京东自有。

此外,京东近年来GMV(网站成交金额)增速放缓,也是影响公司业绩的一大隐患。在电商界,GMV一向为衡量平台业绩的重要标准。

京东今年第二季度实现了约30%的GMV增长,其中“618”电商狂欢节贡献了不少力量。公开资料显示,今年“6·18”期间京东累计下单金额为1592亿元,同比增长为33%,但相比前两年的数据,2014年GMV增速达107%、2015年达84%、2016年跌到47%……

可见京东的GMV呈现逐渐下降趋势。申万宏源分析师黄倩亦在研报中指出,阿里巴巴的活跃用户增长速度虽然比京东慢很多,但它的单位GMW是京东的3倍以上,也就是意味着阿里的单位用户价值远高于京东。而随着电商市场格局的变化,京东所要面临的市场竞争势必将愈加激烈。

线上业务,唯品会、网易考拉等新玩家已经悄然崛起,“黑马”拼多多也抱上腾讯大腿成功抢占C位,留给京东的市场份额正在逐渐被吞噬。

线下物流业务,目前顺丰、菜鸟等快递公司都在积极布局智慧物流,提升社会化物流的用户体验,尤其菜鸟线下网络的落地和虚拟仓配模式已经逐渐跟上京东的脚步,这意味着京东引以为豪的物流、配送服务的优势地位也出现松动。分析人士认为,这或许也是京东为何从2017年四季度以来持续加大研发投入的重要原因之一。

前阵子京东反腐风波,连续辞退了16人。其中4人因情节严重,直接被公安机关拘留,当中还包括了京东物流配送业务的几名高管。

如今这段人心惶惶的风波还未完全过去,核心人物东哥又陷入“性侵”丑闻,也不知内忧外患的京东要如何安然度过这个“本命年”(今年是狗年,京东的标志,你懂的)。你认为刘强东能hold住此次危机吗?评论中留言吧!

声明:本文仅为传递更多网络信息,不代表本站观点和意见,仅供参考了解,更不能作为投资使用依据。

用肩膀守护“最后

用肩膀守护“最后 手机壁纸分享:你想

手机壁纸分享:你想 设计理念超前!MAX

设计理念超前!MAX 云天励飞首席科学

云天励飞首席科学 估值200亿荣登独

估值200亿荣登独 网络安全 意识为

网络安全 意识为 ALB专访好丽友法

ALB专访好丽友法 ISC 2020 信创安

ISC 2020 信创安 陈智敏出席BCS 20

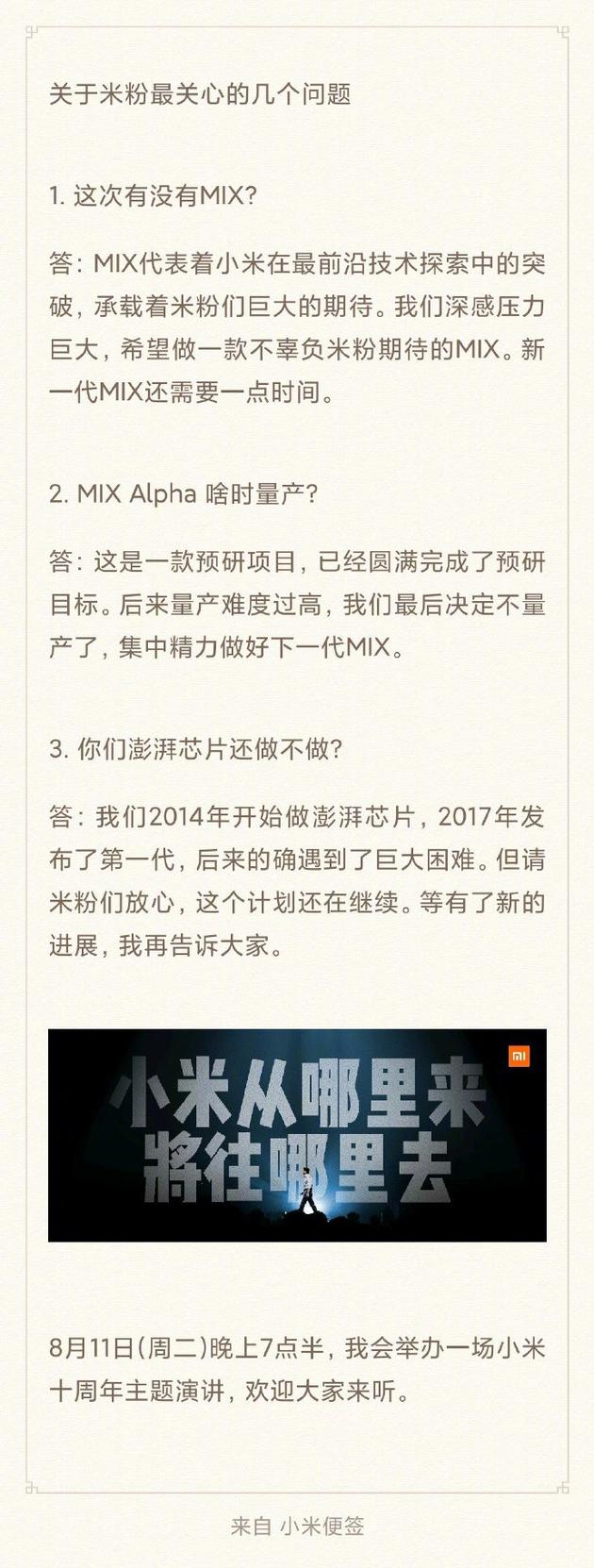

陈智敏出席BCS 20 雷军:澎湃芯片计划

雷军:澎湃芯片计划 小米雷军十周年公

小米雷军十周年公 雷军:小米 MIX α

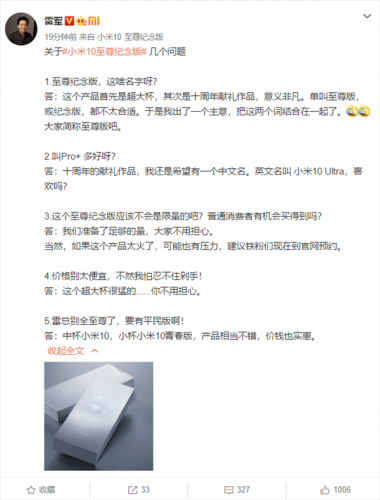

雷军:小米 MIX α 雷军解答小米10至

雷军解答小米10至 周鸿祎:数字孪生时

周鸿祎:数字孪生时 盖茨基金会向印度

盖茨基金会向印度 “久经沙场”的张

“久经沙场”的张