近年来,电子签约赛道日益火爆。腾讯推出“腾讯电子签”小程序,字节跳动上线“电子牵”,京东自建区块链电子签约平台,百度推出区块链签约服务,一线巨头已经把电子签约赛道当做不可错过的新高地。

11月5日,某电子签约企业迎来D轮融资,再次引爆行业热度。该企业对外官宣本次融资总额10亿余元,由深创投、恒大高科技集团、达晨财智领投,远翼投资、凡创资本等跟投。此次融资距离其C轮融资仅不到一年时间,自称是企业成立18年以来的第4次融资。据悉,电子签约行业另外两家头部公司均已完成6轮融资,对外宣布口径均为C轮。

融资消息公布前,曾有多家媒体爆料该企业业绩数据夸大。如此露怯的负面新闻却没有令达晨、深创投等领投方放缓投资协议的签订,反而加速了本轮资本注入的进程。更为蹊跷的是,达晨、深创投等领投方对赛道内另外两家头部平台企业都没有做尽职调查、未做任何行业业务数据对比,就直接锁定该企业,还是如此巨额的投资额。

另一方面,之前传言的蚂蚁占股比例或达30%也并未兑现,或未公布,或蚂蚁未跟投。知情人士透露,该企业在C轮融资就已经出让给蚂蚁30%的股份,并与蚂蚁签署了对赌协议,对赌2020年销售蚂蚁区块链合同金额达到3000万。但截止目前该企业只完成了市场上不成熟的区块链合同20万。难道是为了不被蚂蚁接盘,才赶在蚂蚁金服的财年之前紧急引入外部投资者进行新一轮D轮融资?

据媒体爆料,该企业虽顺利融资,却在营收、合同签署量、市场份额、融资额等各种业务数据方面均有夸大包装之嫌,且不惜通过本地化部署项目和硬件项目来推高营收,真正的SaaS软件收入少之又少。行业头部企业尚且如此,中国电子签约市场距离真正做大做强恐需时日。

做契约的公司,契约精神何在?

中国企业级SaaS市场主要由三类玩家组成:传统IT厂商、2C互联网巨头和新兴的SaaS创业公司。电子签约市场除此之外,还有第四股力量:不甘只做上游的北京CA、上海CA等电子认证机构。

对于新兴SaaS创业公司来说,SaaS营收过亿是公司的一个重大里程碑,标志着公司已经站稳脚跟。巨头也格外重视SaaS营收过亿的软件公司。今年6月,阿里云就宣布未来一年投入20亿专项资金,助力50家伙伴云上营收过亿。

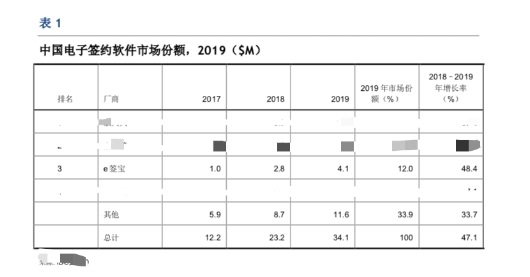

值得注意的是,2019年3月,该企业投资人东方富海合伙人陈利伟表示该企业2018年营收过亿。该企业是国内电子签约行业第一家宣称达到营收过亿的公司。据IDC报告显示,该企业2018年营收数据只有280万美金,折合1968万人民币左右(美元对人民币汇率按照2019年底汇率计算),和营收过亿的宣传差距甚大。

(数据来源:IDC中国电子签约软件市场份额报告)

更值得推敲的是,东方富海在不久之后便退出了所投该企业股份的1/3。企查查数据还显示:该企业的其他3家老股东也在2019年减资退出。

事实上,该企业的每轮融资额都曾遭到业界普遍质疑。据媒体报道,该企业C轮实际融资额为3.679亿元,其中领投方投资3.579亿元,跟投方投资1000万元,4家老股东全部减资退出,相较其宣传的融资6.5亿元缩水近半。C轮融资后其估值为11.9亿元,和胡润独角兽榜单10亿美元的估值相差美元和人民币两个币种,背后的估值逻辑何在?

C轮融资的猫腻不止于此。企查查数据还显示,该企业整个C轮单轮次出让近40%股份。领投方29.9%股份,跟投方0.59%股份,其余8.58%股份的4个出资方公司,全部是由该企业内部高管成立的公司。作为新增股东反向投资自己的公司,和乐视当年的操作如出一辙。

本次10亿元的D轮融资同样被质疑。知情人士表示,实际融资额只有6亿元。无论6亿元还是10亿元,对人民币基金而言都是非常大的一笔投资。倘若该企业所公布的融资额10亿元为真,则更加需要投资机构谨慎、深度调研。以达晨为代表的领投方连行业尽调也没做就锁定该企业的大手笔操作,背后的原因是什么?达晨、深创投的LP是否会对这样不走寻常路的大额投资做相关审计?

而达晨创投执行合伙人、总裁肖冰之前公开表示,自成立以来,做过尽调的企业超过10000家,此言更是让此次该企业的融资蒙上神秘色彩。

网上搜索达晨创投相关信息,充斥着“达晨APP骗钱”的投诉,前合伙人傅哲宽卷入内幕交易的新闻也赫然在列。

更让人震惊的是,2019年曾有人直接网上斥责达晨,称达晨创投近几年几乎不做业务了,以达晨的名字搞投资的都是达晨的子公司甚至子公司的子公司与合伙人或者基金在做,达晨创投从中收益很少,获益最大的是以达晨名义发财的某些个人。而这次该企业的领投方达晨财智就是达晨非全资子公司达晨创投持有达晨财智35%的股份,是其最大股东。

除了营收数字、融资额有夸大嫌疑,该电子签约厂商的业务数据也疑问重重。疫情期间,该企业对外宣传业务爆发式增长,在钉钉上微应用的开通数是节前的10倍以上。

用户数激增,则意味着电子签约平台的合同/签章签署量激增。但从该企业对外宣布的数字来看,其平台月均合同/签章签署量在2020年却呈下降趋势。

(数据来源:媒体报道)

此外,该企业还一直宣称其市场份额居行业首位。易观《中国电子签约市场专题分析2020》显示,该企业市场份额高达36.36%,位居第一。IDC《中国电子签约软件市场份额报告,2019》却显示该企业市场份额只有12%,位列第三。

电子签约源于契约,所谓的电子签约头部厂商却在营收、融资额、业务数据上动手脚、做文章,讽刺之至。数字认证产品市场总监陈珊珊在接受36kr采访时公开表示,目前电子签约市场的火更多的是创投上的火、新闻宣传上的火。

逆势而行,透支未来

电子签约行业之所以被广泛看好,就是因为天然适合SaaS模式,未来可期。

SaaS模式有两个关键特征:云端部署、订阅式收入。因为订阅式服务收费,使得SaaS厂商能提前锁定未来现金流,并利用未来现金流进行研发、并购,提供新的产品卖给客户,再换取更未来的现金流。而基于云端部署,则可以最大程度的标准化、规模化,降低人工成本。

非订阅式收入,特别是本地化部署带来的收入,在投资者看来都属于一次性的付费收入,没有想象空间,所以不被看好。

美国软件厂商Adobe就是一个明显的例子。2002-2012年,整整十年,就因为是一次性收费模式,股价一动不动。2012年开始转型,从传统软件模式转向SaaS订阅模式。股价从2012年底的37.68美金到截止今年美东时间11月03日的454.02美金,上涨超过12倍,市值超2000亿美金。

美国电子签约巨头DocuSign作为一家纯粹的SaaS公司,SaaS收入更是占据营收的绝大比例。

据DocuSign2020财年财报显示,DocuSign2020财年总营收为9.73971亿美金,其中SaaS订阅收入为9.18463亿美金,SaaS收入占总营收的比例为94.3%。财报也显示,自2016年以来,DocuSign的SaaS收入比例从来没有低于过90%。

与行业标杆DocuSign相反,中国电子签约厂商却选择逆势而为,用本地化部署去赚取短期营收。

据天眼查显示,该企业今年中标了大量政府招标项目,全部是传统本地化部署的电子印章项目。实施周期长,一次性收费。据悉,该企业本地化部署业务有两块:一块是该企业的天印业务,一块是该企业的印控硬件设备。

行业资深人士表示,电子签约行业的未来完全不是本地化部署。

本地化部署,对企业来说就是部署了一个局域网。当只需要内部联系的时候,局限网足以满足使用,一旦想和外界联系,就会发现自己就身处一个孤岛,无法实现外联。而一家大型企业的合同往来不可能只是局限在自己的内部网络,随着自身业务的发展,总会和其他大型企业发生关联。

对电子签约厂商而言,本地化部署属于一次性的付费收入,并且需要投入大量人力,产品无法标准化,缺乏未来的增长空间。但由于本地化部署项目一次性收入比SaaS订阅式收费第一年收入高,并且本地化部署还可以搭配硬件售卖,客单价做到更高,所以大部分的电子签约厂商都不愿意轻易丢弃传统本地化部署,反而作为增加营收的利器,以此实现To VC 式的短期收入增长。

【结语】

电子签约作为新兴行业,因为独特的网络效应、广泛的应用场景,正在成为智能时代服务万千企业的基础设施。美国电子签约巨头DocuSign如今已经超过400亿美金的市值,中国电子签约厂商的发展潜力无限。

但是在鱼龙混杂的资本方、一线互联网巨头涌入的当下,有些电子签约厂商却通过弄虚作假、乱上本地化部署项目等手段,为了To VC而发展,透支行业未来。电子签约行业仍然在攻坚阶段,想要成为真正的电子签约独角兽,更需要苦练内功。

特别提醒:本网内容转载自其他媒体,目的在于传递更多信息,并不代表本网赞同其观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,并请自行核实相关内容。本站不承担此类作品侵权行为的直接责任及连带责任。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。

虚构的独角兽 电

虚构的独角兽 电 中国联通:2021年5G

中国联通:2021年5G 化解协同办公难题

化解协同办公难题 Amber Group CEO

Amber Group CEO 香港电讯携手微软

香港电讯携手微软 交通运输部:96% 道

交通运输部:96% 道 三星SmartThings

三星SmartThings  中国移动 5G 模组

中国移动 5G 模组 联发科天玑5G芯片

联发科天玑5G芯片