近些年来,人工智能、区块链等技术的应用大幅降低了金融领域的信息不对称性,切实推动了普惠金融的发展,为健全多层次金融市场做出极大贡献。然而,随着数字化金融业务的高速发展,金融机构面临着多样化的欺诈手段和场景,基于此的新型欺诈手段也不断滋生,金融欺诈风险不断升级。

在严峻的欺诈形势和先进技术水平的共同推动下,反欺诈技术逐步演进到以AI为主的智能反欺诈阶段。随着以大数据、知识图谱、数据中台为代表的新技术和架构不断从探索到成熟,AI驱动的全流程反欺诈体系正在进入加速期。金融机构亟需制定强针对性的反欺诈策略,运用前沿技术不断革新风控流程,提升自身的反欺诈能力。

面向大数据时代的数据爆炸及风险骤增,百融云创根据金融机构的特定场景和数据特征制定反欺诈策略,让金融场景、数据和技术更好地融合,让智能反欺诈体系顺利地与实际业务场景契合,从而有效发挥智能反欺诈系统的作用。

在风控方面,从设备反欺诈、身份核验、信息核验、历史行为检验、反欺诈综合评分、团伙欺诈排查等贷前反欺诈到贷中监测、贷后管理等环节,百融云创AI的应用造就了一个个黑科技,将金融风险预警化解能力提高到崭新的水平。百融云创基于自主研发的智能风控系统,以AI技术贯穿反欺诈全业务链条,大幅提高金融机构事前欺诈识别率、欺诈应对效率以及事后欺诈案件挖掘效率。

为更好地帮助金融机构将欺诈风险拒之门外,百融云创从贷前环节发力,“料敌于先”,将传统反欺诈的被动防治转变为提前预防和主动拦截。其中,百融云创AI反欺诈技术覆盖语音文字识别、自然语言处理、机器视觉(人脸识别)和知识图谱(关联性分析)等前沿技术。具体来说,百融云创的贷前欺诈风险筛查分为七大模块:设备反欺诈、身份核验、信息核验、历史行为检验、反欺诈综合评分、团伙欺诈排查以及人工核查,为客户防范欺诈风险提供贷前全流程解决方案。

未来可期,但挑战依旧存在。反欺诈的对外赋能是提升行业整体反欺诈能力的途径之一,建立跨行业的协作关系和通过反欺诈联盟进行信息互通是可行的解决方案。未来的挑战在于,尽可能把风险做到最前置,跑赢黑灰产数字化、虚拟化的速度。百融云创作为智能风控领域的开拓者和引领者,帮助金融机构构建自主可控的风险安全体系,实现业务可持续的增长。未来会从加强客户管理和内部机制管理两方面着手,双管齐下,有效预防欺诈风险的发生。

特别提醒:本网内容转载自其他媒体,目的在于传递更多信息,并不代表本网赞同其观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,并请自行核实相关内容。本站不承担此类作品侵权行为的直接责任及连带责任。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。

苹果今年或推加固

苹果今年或推加固 雷军确认将发布四

雷军确认将发布四 Facebook 计划 5

Facebook 计划 5  华为2021开发者大

华为2021开发者大 真 “飞行模式”:

真 “飞行模式”: 小米请来了 MUJI

小米请来了 MUJI  百融云创:AI深度赋

百融云创:AI深度赋 权威机构认证!护眼

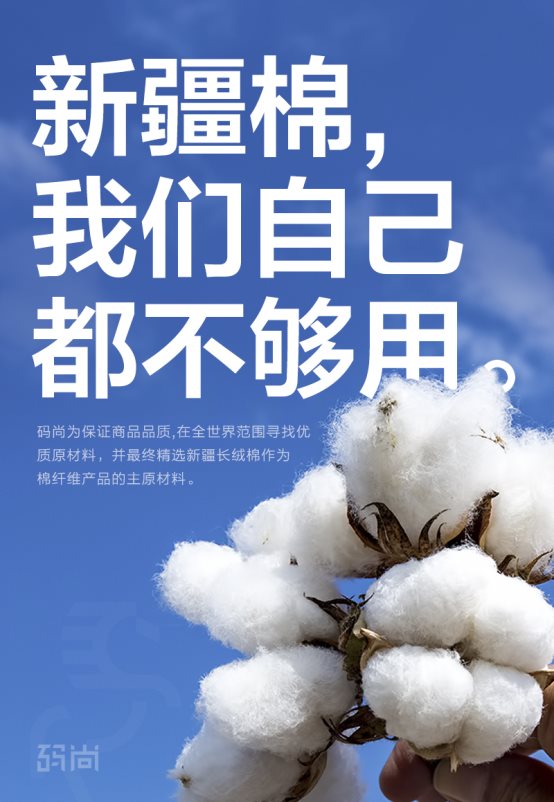

权威机构认证!护眼 新疆棉事件加速国

新疆棉事件加速国 V180i for photo

V180i for photo 小鹅通杨锋涛:助力

小鹅通杨锋涛:助力 莱克电气董事长倪

莱克电气董事长倪 天津展首秀!九号公

天津展首秀!九号公 哈啰首创行业“超

哈啰首创行业“超