北京时间 7 月 25 日上午消息,理想汽车(股票代码为:“LI”)向美国 SEC 更新招股书,宣布 IPO 股票公开发行规模为 9500 万股 ADS,同时 IPO 承销商有 1425 万股 ADS 的超额认购权,发行价区间为 8-10 美元。也就是说,如果承销商行使超额认购权,此次理想汽车 IPO 公开募集的资金将达到 8.74 亿 - 10.93 亿美元。本月早些时候,理想汽车首次提交赴美招股书,承销商包括高盛(Goldman Sachs)、摩根士丹利(Morgan Stanley)和瑞银(UBS)等。

更新之后的招股书还显示,高瓴资本有兴趣以首次公开募股的价格购买理想汽车此次 IPO 发行中不超过 3 亿美元的 ADS。假设首次公开发行的价格为 9 美元(发行价区间的中间数),高瓴资本将认购 3333 万股 ADS,占本次理想汽车 IPO 公开发行股份的 35.1%。

此外,理想汽车在招股书中表示,已经获得了 3.8 亿美元的基石投资,认购价为 IPO 最终发行价。其中,美团点评将再投资 3 亿美元,字节跳动将投资 3000 万美元,王兴个人再次投资 3000 万美元,Kevin Sunny 投资 2000 万美元。上述四位基石投资者都是理想汽车的老股东。

这样一来,IPO 募资金额再加上基石投资,理想汽车此次 IPO 融资总额区间将达到 12.54 亿美元 - 14.73 亿美元。而理想汽车的估值,若按照 IPO 发行价中间价 9 美元计算,可达 80 亿美元,若按照发行价区间上限 10 美元计算,则可达 88 亿美元。

除了披露募资额,更新后的招股书也给出了截至 6 月 30 日的第二季度财报。

财报显示,理想汽车 2018 年无营收,2019 年营收为 2.84 亿元,2020 年第二季度营收为 19 亿元(约合 2.75 亿美元),较 2020 年第一季度的 8.517 亿元(约合 1.2 亿美元)环比增长 128.6%。

2020 年第二季度,理想汽车共交付汽车 6604 辆,较 2020 年第一季度的 2896 辆车,环比增长 128%。随着交付量的提升,理想汽车的毛利率也从上一季度(Q1)的 8% 提升到者一季度(Q2)的 13.3%,这主要得益于产品销量规模的提升,制造费用被摊薄。

理想汽车 2018 年、2019 年净亏损分别为 15.32 亿元、24.38 亿元(约合 3.44 亿美元);2020 年第二季度,理想汽车净亏损为 7520 万元(约合 1060 万美元),上一季度净亏损为 7710 万元。

截至 2020 年 6 月 30 日,理想汽车产生了 4.517 亿元(约合 6380 万美元)的正向现金流,相比之下,上一季度则为 6300 万元的负向运营现金流。

截至 2020 年 6 月 30 日,理想汽车有现金及现金等价物为 37 亿元(约合 5.2 亿美元),而上一季度(截至 2020 年 3 月 31 日),这一数字为 34 亿元。

截至 6 月 30 日,理想汽车在全国范围内有 21 家零售店、18 家交付中心和 17 家服务中心,有 700 名销售和服务人员。

特别提醒:本网内容转载自其他媒体,目的在于传递更多信息,并不代表本网赞同其观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,并请自行核实相关内容。本站不承担此类作品侵权行为的直接责任及连带责任。如若本网有任何内容侵犯您的权益,请及时联系我们,本站将会在24小时内处理完毕。

华为麦芒 9 正面

华为麦芒 9 正面 小米骁龙865/Redm

小米骁龙865/Redm 中国LCD产业搏命2

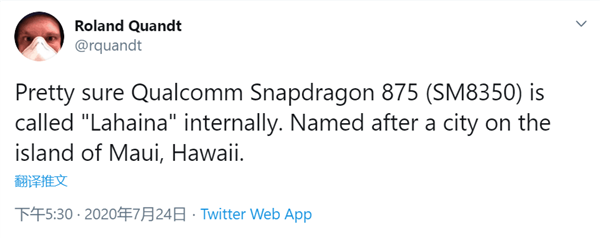

中国LCD产业搏命2 高通骁龙875曝光:

高通骁龙875曝光: 三星 Galaxy Note

三星 Galaxy Note 华为 Mate 40 系

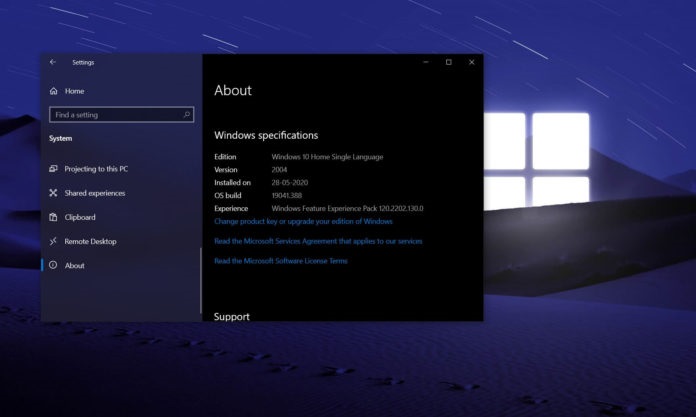

华为 Mate 40 系 微软 Win10 20H2

微软 Win10 20H2  疑似华为 Mate40

疑似华为 Mate40  理想汽车更新招股

理想汽车更新招股 手机线上市场格局

手机线上市场格局 2020全球商业创新

2020全球商业创新 追剧也讲大数据?

追剧也讲大数据?  树立标杆、示范引

树立标杆、示范引 厨房电器人性化发

厨房电器人性化发 引领家电设计美学

引领家电设计美学 BATH围猎新基建,后

BATH围猎新基建,后